高能预警!银行直播“贷”货暗藏三大声誉风险

银行直播“贷”货三大声誉暗礁风险不能忽视

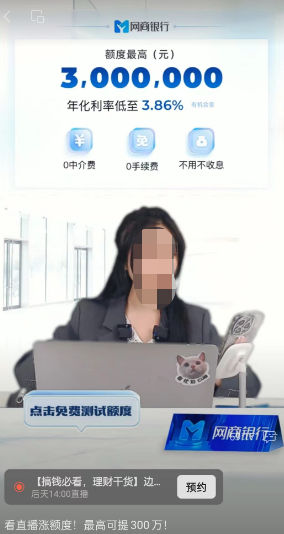

近期,宁波银行、交通银行、网商银行等多家银行在直播间内,开始营销贷款、信用卡等金融产品,并打出免息、低利率、高额度等宣传标语,吸引不少网民驻足围观。有部分网民不禁调侃道“感觉像是抢了一身‘债’”,使银行直播“贷”货受到不少争议。部分舆论对个人信息会不会被泄露、营销宣传是否存在误导、直播主播有无资质、金融产品是否对版、有无诱导非理性借贷等问题表示担忧和质疑,还有业内人士呼吁监管部门出台相关文件,规范银行机构网络直播。就此,舆论场中展开了一场针对银行直播边界问题的探讨。

舆情透视:银行直播暗藏合规隐患和消保纠纷

此前,大部分银行进行网络直播主要以品牌宣传、市场分析、知识投教为主,直接进行产品营销的情况较为少见。可以说,直播“贷”货是银行拓展营销渠道的新尝试。但眼下,随之而来的各类合规隐患、消保纠纷等声誉风险也逐渐显现。

合规隐患易引起监管部门的关注和介入。为了防范风险,7月4日,原银保监会风险处置局向各家银行下发《关于开展网络直播销售情况调研的通知》,拟针对银行2021年以来的网络直播销售情况、过往的投诉纠纷开展书面调研,其中包括网络直播销售的业务办理流程、客户资质审核等风险管理措施、有无资质主体违规等七大方面问题。此外,还有国家金融监督管理总局陕西监管局向广大消费者发布防范金融直播营销的风险提示。由此可见,银行在直播营销方面尚处于起步阶段,相关政策尚未完善,被监管“点名”的概率较高。

夸大金融产品的利率或收益,导致消保纠纷增多。有部分媒体和网民注意到,在银行直播间里,各类优惠信息通常以醒目的大字显示。然而风险提醒、免责条款等信息,被隐藏在聊天信息框、按钮栏之下,尤其是“利息优惠等以实际审批为准”等提醒语,被隐藏在不显眼的角落。这很容易对消费者产生误导,令其在未充分知悉风险的情况下,盲目购买金融产品,导致消保纠纷不断增多。

聘用无资质主播,或涉嫌非法或超范围开展金融营销宣传活动。不同于普通产品,金融产品在直播带货业态中对主播专业能力的门槛要求更高。若银行的直播主播没有从业资格证,也没有足够专业能力和丰富的业务经验,将难以应对不同客户提出的专业问题。此外,还有部分主播自我包装成“业内专家”,可能会对金融产品进行错误、片面、不当的讲解。不仅有损银行在舆论心中树立的专业形象,还有可能涉嫌非法或超范围开展金融营销宣传活动。

舆情启示:金融机构直播带货需合规先行

今年以来,随着我国经济企稳回暖,居民借贷意愿有所上升,各大金融机构重点发力信贷业务,对客户资源争夺亦进入白热化阶段。从商业角度而言,为触达更多潜在客户,金融机构探索布局直播带货是顺时而动。但不同于其他行业,金融业是特许经营行业,金融产品更具复杂性,金融机构必须在合规的前提下开展业务,特别是要注意直播主体和直播内容的合规性。

首先,厘清“贷”货的监管边界,增强合规经营意识。目前,根据《商业银行理财产品销售管理办法》规定,明确禁止商业银行的理财、存款等产品在第三方互联网平台上销售和推介。但尚无监管部门对直播间推介信贷产品做出明确规定,直播“贷”货仍处于监管空白。金融机构应审慎“试水”网络直播营销,可待监管部门针对金融直播营销出台相应规定后,根据监管要求厘清业务合规的边界,合法合规地进行网络直播。

其次,对风险防范保持审慎态度,规范各类营销行为。一方面,金融机构在直播营销时,有责任和义务提醒消费者要充分了解金融产品或服务内容,选择合适自己的金融产品,以倡导正确投资理念和健康消费观为舆论引导。另一方面,金融机构需安排具备相关金融从业资质的人员担任主播,并加强事前审核、事中监控、事后追责的管控机制,预防潜在声誉风险的同时,也有利于提高消保声誉风险处置效率。

最后,与专业声誉风险管理机构加强合作。一直以来,声誉作为一种无形资产,是金融机构核心竞争力的重要构成要素。从长远来看,金融机构可与专业声誉风险管理机构建立和加强合作,在直播的相关活动中,构建和完善包括事前风险评估和研判建议、事中跟踪监测和应对处置、事后总结复盘和形象修复等环节在内的全流程声誉风险管理机制。有利于金融机构进一步增强声誉风险防范意识,提升舆情应对能力,以维护自身品牌形象,助推各项业务稳步发展。

- 2023-07-31剖析“打假博主”流行背后的四重风险

- 2023-07-26青岛崂山水库现“放生矿泉水” 表象背后暗藏什么玄机

- 2023-07-26石家庄通报“乐队成员演出当众脱裤”:对涉事歌手行拘

- 2023-07-24地铁上被疑偷拍矛盾频现 如何为升温的舆论场“降火”?

西北角

西北角 中国甘肃网微信

中国甘肃网微信 微博甘肃

微博甘肃 学习强国

学习强国 今日头条号

今日头条号